文/蕭代基等學者

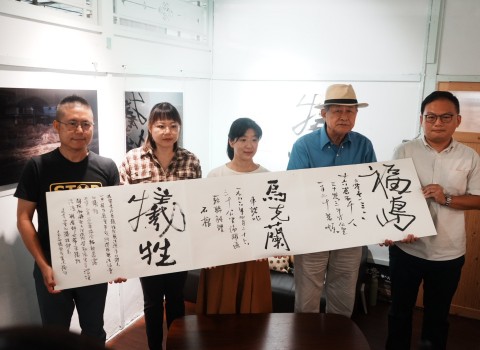

《氣候變遷法》進入朝野協商,正在形成「先碳費後碳稅」的共識,蕭代基(中研院經濟所兼任研究員)、周桂田(台大風險社會政策研究中心主任)、陳衍任(台科大專利研究所副教授)等學者,及跨黨派立委賴香伶、陳椒華、林奕華,27日舉辦聯合記者會,來自經濟、財政、法律、氣候變遷…等各領域學者,共同訴求「避免氣候災難、碳稅盡速立法」「2026碳稅開徵、中央碳費停課」「排碳就要付費、碳稅全面普收」「稅收普發民眾、改善所得不均」,呼籲把握碳稅立法的機會之窗,要求將碳稅明確寫入條文,自2026年開徵。

目前2050年淨零碳排已成為全球共同的目標,碳稅是減碳最必要的政策工具,具有三重效果:節能減碳環境變好、市場機制促進產業結構轉型、社會分配公平正義。

2009年5月行政院賦改會綠色稅制改革,「能源稅分十年開徵、少繳所得稅」的決議,因行政首長異動和社會溝通不足而功虧一簣。近來由於歐盟推動碳邊境稅(CBAM),美國甚至會更早實施,許多企業和工商團體都已不再反對碳費/碳稅,反而認為政府腳步不夠快。

蕭代基(中研院經濟所兼任研究員)說明,如果全球沒有做到2050溫室氣體淨排放量為零(2050 net-zero),且2050之後淨排放量降低到負值,則溫升將無法逆轉,溫度將持續上升,使得大部分的地球區域成為不宜人居的地方,地球人口將大量減少,將會是一個非常戰亂痛苦的過程。

雖然氣候變遷問題已經轉變為氣候危機了,但是有很多人對此有關地球生死存亡的危機,都抱持懷疑或負面的態度,有人說臺灣的排放量只佔全球排放量之0.6%,因此臺灣是否淨零排放無足輕重,很多人淨零排放或節能減碳都不利於臺灣經濟成長與發展。長期以來,我國政府對於能源稅、碳稅、碳交易等經濟誘因工具,以各種理由、話術推卸責任,如「課徵碳稅與能源稅將影響國內油電價格、經濟成長與物價,宜於景氣較佳時實施」、「碳稅、碳費有重複課徵情況」、以及「未來俟碳費實施情形,並經各界充分討論,再行評估課徵碳稅或能源稅等相關政策」等,難怪臺灣會被公認是一個缺乏公德心的社會。

3月30日行政院公布「臺灣溫室氣體2050淨零排放路徑及策略」,行政院修法版本就出爐,立法院正在審議中,在行政院堅持的幾個爭點中,碳稅與碳費是氣候法最重要的政策工具之一,其目的在於將溫室氣體訂定一個價格,就像我們必須付電費才能用電,每當電費提高,我們就有更進一步節約用電的動機一樣,排放者也要付費才能排放一噸的溫室氣體,這樣可以使得排放者具有盡量減少排放量的誘因與動機。

但是現在行政院與執政黨堅持的氣候法草案只有碳費、沒有碳稅,這是很大的缺點,因為碳費和空污費一樣,被大法官解釋屬於「特別公課」,所以這個碳費收入必須用在有關氣候變遷之減量與調適的兩種用途,由於用途與收入受到限制,費率必然很低到沒有減少排放量的誘因與動機,現在行政院只想能對排放大戶少少收個每噸300元,不然環保署根本用不完每年約600億的新增收入,因此無法具有減量誘因效果,也不可能讓台灣達到淨零,更無法接軌歐盟的碳邊境稅(CBAM),相當於廠商在國內繳的錢不夠,結果還要補繳給歐盟。

學者們主張,氣候法應明確規定2023年開徵碳費、2025年碳費落日,同時2026碳稅與碳邊境稅日出,逐年提高稅率,以歐盟碳邊境稅稅率為臺灣碳稅稅率之基準。氣候法應明確訂定碳費、碳稅及碳邊境稅之稅率、稅收用途、費率、費收用途、徵收對象、徵收方法等,也就是不授權主管機關「另訂之」。其中,徵收對象應為所有排放溫室氣體之排放源,根據其排放量課徵碳費或碳稅,可以根據排放源化石能源消費量徵收,不應只對排碳大戶徵收。

學者們也主張,稅收運用須符合污染者付費原則及財政中立原則,碳稅稅收必須用於温室氣體減排、調適用途,以及提升當代與跨代公平正義之以下公益用途:

● 執行排富或全民的碳稅收入回饋給民眾。

● 由於我們這世代人已排過多的碳到大氣中,我們積欠了年輕和未來世代的碳債,因此碳稅也會需要撥款特別成立碳債基金,以供年輕和未來世代移除大氣中的溫室氣體專用之基金。

● 勞工轉型之輔導和補貼,不可補貼企業的減排設備,以符合污染者付費原則。

● 研究與發展能提高台灣產業競爭力和未來因應淨零轉型的先端技術。

● 在尊重原住民部落的權益和在地工作權的前堤,積極設計適當機制、以保留現有公私部門的自然棲地為最大前堤之經營維護。

● 全民的氣候教育,以及各地方政府的氣候災難調適基金。

此外,為遵從污染者付費原則,學者們主張碳稅稅收不可以用於「補助及獎勵事業投資溫室氣體減量技術」,因為投資溫室氣體減量技術是事業排放源應盡的責任。

周桂田(台大風險社會政策研究中心主任)說,鑑於歐盟及各國紛紛建置碳關稅,我國實施碳定價機制刻不容緩。但在整體淨零轉型過程間,將除了對原本中低收入者之脆弱族群產生影響之外,更將在產業、經濟、運輸轉型中擴大了脆弱群體。

因此,學者們認為實施碳定價、碳費機制,應該在目前氣候變遷因應法第33條之溫室氣體管理基金用途上,直接明訂「公正轉型」範疇,以類如歐盟在綠色正綱中之社會氣候基金(social climate fund)來作為社會補償與社會重分配(受衝擊通勤者、企業、家戶或個人)、投資低碳冷暖系統、鼓勵節能與能效等準備。

陳衍任(台科大專利研究所副教授)提出三項重點:

一、碳稅的管制主體,應該從價值鏈上游開始及早介入管制。換言之,有責任繳稅的,不是終端消費者,而是上游的生產者。但由於中小企業或弱勢群體的防污能力較弱,因此碳稅的課徵,經常會傷及低收入戶及經營上遭遇困頓的中小企業,此時即應特別考量。

二、在財政工具選擇上,碳稅會優於碳費。由於碳稅的課徵較具有一般性的管制誘導效果,且藉由提高稅率,並配合對低收入者的稅捐減免,同時稅收支用的面向較廣,較能達到對低收入者的保障。

三、以市場機制為基礎的管制工具,必須與傳統的監管措施相互配套。因為單純採取以市場機制為基礎的管制工具,容易有環境道德的排擠效應,讓人誤以為,你只需要支付排放權、環境稅,就可以繼續排放,這反而降低以環保方式行事的意願。

陳椒華委員表示:氣候變遷因應法應該要保留碳稅的選項,因為長期而言,過去兩次全國能源會議,各界對於碳稅或是能源稅是有共識的。碳稅的原則整合相關的稅費、用排碳量來計稅,不增加人民總稅務的支出,減碳等於減稅,比較能帶動社會共同來支持減碳工作。可惜目前的版本是採用碳費的方式,陳椒華主張,在母法裡面保留碳稅的選項。

未來的課徵的碳費,會用在溫室氣體管理基金,但是目前行政院的修法版本第三十一條,並沒有管理機制,反倒是現行的溫管法理面有基金管理會的制度。行政部門認為,預算法二十一條已規定基金的收支管理辦法由行政院定之,陳椒華主張,氣候變遷因應法基金管理的組成要入法,確保兩個原則,包括專家學者與民間團體應該要佔2/3,及公民參與跟資訊公開的設計。

陳椒華也強調,政院版中,排放源提出自主減量計畫,可申請優惠費率,陳椒華認為這有開後門的疑慮。因為我國溫室氣體減量的法規,早在2015就通過溫管法,理論上已經有7年時間進行自主減量。當即將迎來國際碳關稅壓力的此刻,還採用早期機制給予優惠,有幫高排碳產業開後門的疑慮,陳椒華認為,政院版的第二十九條應該要好好思考。

賴香伶委員表示,氣候變遷造成極端氣候加劇,將淨零碳排目標入法或準備入法,已經是國際趨勢。為了環境,也為了我國產業轉型、能源轉型,「氣候變遷因應法」,影響深遠,後續立法推動,他堅持,應訂定減排時程,能源稅費要在法條中明確訂定,不能全都授權行政機關決定。

一、減排時程應訂定。行政院版本將長期減量目標設定為於2050年達成淨零排放,但2050年前的階段性目標卻未明確規定,讓未來減碳進度陷於高度不明確的狀態,而有違憲之虞,這已有德國聯邦憲法法院的判決可參考。對於影響生活條件如此鉅大的法案,卻沒有明確的減排階段性目標,已不符合法律保留原則,也讓後代陷於高度的不確定風險。

二、能源稅費要明確入法。行政院版在政策工具,選擇用減碳效益較差的碳費,卻不採用效益大,更能真正節能減碳、淨零轉型的碳稅,顯示減排決心不足,而更大的問題在於,條文對於何時開徵、徵收對象、費率及計算方式,全都授權行政機關決定,政策進程相當不明確。

賴香伶呼籲,「氣候變遷因應法」是一部跨時/代的法律,目標是就接下來30年預先規劃的法律,也因此不折不扣是一部具有未來世代屬性的法律,這一代必須負責任,不能把責任跟債留給子孫。

林奕華委員表示,歐盟已在2021年確定將於2026年開徵碳邊境稅。未來,凡是非歐盟國出口水泥、肥料、鋼鐵等至歐盟地區,都將需繳交進口產品碳排放量費用,除非進口商證明該產品在出口時已支付該國碳價且未享出口退費。歐盟的作法顯示是要各國先自律減碳,不行再用外力他律。因此,台灣政府實在沒有時間再蹉跎,應立即規劃開徵碳稅,避免將應屬我國政府的稅收轉交第三國。林奕華主張未來應將開徵碳稅所得到的收入,用來做全國減碳、環境教育、碳捕捉計畫以及公正轉型,照顧受環境影響的產業勞工與因開徵碳稅而受到影響的國人。

此外,林奕華更主張稅、費併行。除了中央開徵碳稅外,地方政府更可以因應自己對產業的需求與規劃開徵碳費,落實地方自治精神。這也得到學者們的認同。

最後,林奕華呼籲執政黨應該將短、中、長期具體減碳目標明確寫入溫管法之中,而不是口號式簡單用一個條文載明2050年達到淨零排放的目標,這是相當不負責任的立法。畢竟,到了2050年,多數立法者都已不在其位,若是無法達到減碳目標,將是徹底剝奪下一代的環境正義權。